社内融資とは?導入で得られる3つの効果や注意点を解説

「社内融資とは、どのような制度なのだろう?」

「企業が導入するメリットが知りたい」

このようなお悩みはありませんか?

従業員が会社からお金を借りられる「社内融資」は、従業員満足度の向上や採用強化を期待できる制度です。

実際に、大企業だけではなく中小企業でも社内融資を導入する企業が増えています。

しかし、「貸し倒れの可能性があること」や「各種法律を意識した制度設計が必要」など、導入前に知っておきたい注意点が存在するのも事実です。

そこで本記事では、

・社内融資の概要

・社内融資の導入で得られる3つの効果

・企業が社内融資を導入する際の具体的な方法2つ

などをお伝えします。

記事の後半では「社会融資の導入を検討する企業が事前に知っておくべき注意点」も解説しますので、ぜひ最後までご一読ください。

なお、貸し倒れの心配がない社内融資の形をお探しの人には、きらぼしテックの「前給」がおすすめです。

「前給」は、従業員が働いた範囲内で必要なときに社内融資を受けられる福利厚生制度です。

「急な出費が必要となったときに利用できる安心感がある」などの理由から、従業員の定着率アップが期待でき、すでに多くの企業で導入されています。

「前給」がよくわかる資料については、以下からダウンロードのうえご確認ください!

\ アルバイトや従業員の定着率がアップ!/

社内融資とは

社内融資とは、従業員が会社からお金を借りられる制度です。

「従業員貸付制度」とも呼ばれ、福利厚生の一環として大企業のみならず中小企業でも導入する動きが増えています。

福利厚生には「法定福利厚生」と「法定外福利厚生」の2つが存在しますが、このうち社内融資が該当するのは法定外福利厚生です。

法定外福利厚生は企業独自の制度であり、法律で義務付けられたものではありません。

つまり、社内融資を導入するもしないも企業の自由です。

ただし、社内融資は従業員からの需要も高く、企業が導入することでさまざまな効果を得られます。

続いて、社内融資の導入で企業が得られる効果を具体的に見ていきましょう。

社内融資の導入で得られる3つの効果

企業が社内融資を導入することで得られる効果は、以下の3つです。

1. 福利厚生の充実により従業員満足度が向上する

2. 魅力ある制度をPRすることで採用希望者が増える

3. 従業員が多重債務状態に陥ることを回避しやすくなる

社内融資は、企業・従業員の双方にメリットがあり、相乗効果を期待できます。

それでは、ひとつずつ見ていきましょう。

【効果1】福利厚生の充実により従業員満足度が向上する

1つ目は、社内融資の導入により福利厚生が充実し、従業員満足度が向上することです。

一般的に、社内融資は金融機関やカードローンよりも審査基準が甘く、低金利でお金を借りられるため、需要が高い制度として知られています。

予期せぬ事態が発生した際も「お金を借りやすい制度」が社内にあれば、従業員は安心して働きやすくなります。

厚生労働省が2018年に発表したデータでは、会社の福利厚生制度に対して「どちらともいえない」もしくは「やや不満足+不満足」と回答した人は、全体の7割以上を占めました。

上記のように会社の福利厚生に不満を持つ従業員も多いなか、社内融資の導入は従業員満足度の向上につなげる施策としても効果的です。

【効果2】魅力ある制度をPRすることで採用希望者が増える

魅力ある制度の社内融資を採用募集時にPRすることで、採用希望者の増加が期待できます。

なぜなら、就職活動で企業を選ぶ際に「福利厚生の充実」を重視する人も多いからです。

中小企業庁によると、国内の生産年齢人口(15-64歳)は1995年の約8,700万人をピークに減少し、2060年には約4,800万人になることが推測されています。

将来にわたって生産年齢人口の減少傾向が予想されるなか、あらゆる業界で人手不足が深刻化する可能性は高いです。

各企業は、いかにして自社の魅力をアピールできるか対策を練っています。

そのようななか、魅力ある社内融資制度を導入することは、ライバル企業との差別化や採用応募率のアップに効果的です。

【効果3】従業員が多重債務状態に陥ることを回避しやすくなる

国民生活センターの発表によると、2021年度に消費生活相談データベース(PIO-NET)に登録された多重債務の相談件数は、13,000件を超えました。

直近の数年間は減少傾向にあるものの、それでも多くの人が多重債務に苦しんでいるのが現実です。

多重債務状態に陥った従業員は、心身ともに負担が重くのしかかり、仕事のパフォーマンスに悪影響を与える恐れがあります。

また、経済面の不安から従業員が不正行為に走ることは、企業としても避けたいものです。

そのようななか、もし勤務先の企業に社内融資制度があれば、従業員は「お金を借りる選択肢」を増やせます。

ここまでの情報を、一度まとめます。

【社内融資の導入で得られる3つの効果】

1. 福利厚生の充実により従業員満足度が向上する

2. 魅力ある制度をPRすることで採用希望者が増える

3. 従業員が多重債務状態に陥ることを回避しやすくなる

続いて、企業に社内融資を導入した場合、どのようなシーンで制度が使われるのか見ていきましょう。

社内融資の利用が予想されるタイミング例

社内融資の利用が予想されるタイミング例は、以下のとおりです。

・冠婚葬祭での費用

・出産にかかる費用

・災害での被害に対応する費用

・怪我や病気による入院で発生する費用

多くの従業員は、「突発的な出費が発生した場合」や「日常生活のなかで、どうしてもお金が必要になった場合」などに社内融資を利用する傾向があります。

一方で、お金を貸す側の企業も、社内融資の使用用途を「緊急性が高いと判断した場合」に制限しているケースがほとんどです。

無計画な旅行やギャンブルなどの用途のためにお金を貸す場合、回収できなくなる可能性が高いため当然の対応と言えます。

また、企業ごとに妥当な融資上限額は異なりますので、自社の状況に応じて無理ない金額を設定することが重要です。

企業が社内融資を導入する際の具体的な方法2つ

ここからは、企業が社内融資を導入する際の具体的な方法を2つ紹介します。

1. 会社の利益を資金源にする

2. 給与前払いサービスを活用する

それぞれの特徴を理解して、自社に適した方法を選んでください。

【方法1】会社の利益を資金源にする

1つ目は、会社の利益を資金源に従業員を援助する方法です。

多くの企業が取り入れている方法で、資金が豊富な企業では社内融資の上限額を高めに設定していることもあります。

会社の利益を資金源にするには、売上をあげたり経費を削減したりして、日頃から利益改善に取り組む姿勢が重要です。

また、会社の利益を資金源にする場合、回収できなくなるリスクを考慮する必要があります。

そのため、「勤続年数ごとの上限額変更」や「連帯保証人の要求」など、担保を設定するケースがよくあります。

【方法2】給与前払いサービスを活用する

社内融資を導入すると、給与控除の管理や社員からの問い合わせ対応などの業務が担当者の負担になりがちです。

そのため、資金源の確保だけではなく、社内融資制度の導入に伴う業務負担を軽減する仕組みの構築が求められます。

そこでおすすめなのが、給与前払いサービスの活用です。

例えば、きらぼしテックが提供する「前給」は、従業員が働いた範囲内で必要なときに社内融資を受けられる福利厚生制度です。

従業員は好きなタイミングで社内融資を申請でき、契約内容次第では即日振込にも対応できます。

以下のとおり、導入前後のサポートやアフターフォローも充実しています。

▼「前給」導入前後のサポート・アフターフォローの例

・各種法令遵守を意識した契約書類の雛形の提供

・管理者の業務負担を軽減できる各種データ/変換ツールの提供

・従業員に向けて前給導入の告知や使い方の案内

・前払い制度の運用方法(利用上限額、利用回数などのルール作り)を個社別にサポート

社員が働いた範囲内でお金を受け取る仕組みであるため、通常の社内融資のような貸し倒れリスクの心配もありません。

また、2,000社を超える豊富な導入実績をもとに、打ち合わせをしながら企業ごとに最適な運用を提案することが可能です。

社内融資制度の導入に伴う業務負担を軽減できる「前給」について、詳しく知りたい方は以下からご確認ください!

\ アルバイトや従業員の定着率がアップ!/

社内融資の導入前に知っておきたい注意点3つ

社内融資の導入前に知っておきたい注意点は、以下の3つです。

1. 労働の強制につながらない範囲の制度を設計する

2. 給与から天引きする際は事前の同意を得る必要がある

3. 貸し倒れの可能性があることを念頭に置く

「従業員のために」と思って導入した制度でも、回収が困難になる可能性を秘めていることは事前に理解しておく必要があります。

それぞれ詳しく見ていきましょう。

【注意点1】労働の強制につながらない範囲の制度を設計する

1つ目は、社内融資の導入時に「労働の強制につながらない範囲の制度」を設計することです。

言い換えると、会社からお金を借りたことで、従業員が辞めたくても辞められないような状況を作ってはいけません。

労働基準法17条の条文のなかでは、「前受金相殺の禁止」について以下のとおり定めがあります。

【労働基準法 第17条:前受金相殺の禁止】

使用者は、前借金その他労働することを条件とする前貸の債権と賃金を相殺してはならない。

例えば、「全額返済するまでは退職できない」のような規程を設けた場合、違法と判断されてしまう可能性があるため注意が必要です。

【注意点2】給与から天引きする際は事前の同意を得る必要がある

企業によっては、社内融資の返済方法として毎月の給与から天引きしていることがあります。

しかし、従業員の同意を得ず、勝手に給与から天引きする行為は許されていません。

なぜなら、労働基準法第24条で「全額払いの原則」が定められており、企業は賃金を全額残らず従業員へ支払う必要があるからです。

ただし、労働者の過半数で組織する労働組合、もしくは労働者の過半数を代表する者と労使協定を結んでいる場合は、この限りではありません。

給与から天引きする際は、依頼書や同意書を取り交わすなどして従業員から事前の同意を得るようにしましょう。

【注意点3】貸し倒れの可能性があることを念頭に置く

社内融資の導入時に企業が危惧すべき点は、「貸し倒れになる可能性があること」です。

社内審査を通過した従業員であっても、お金を貸したあとに出社しなくなり、連絡が取れなくなる可能性もゼロではありません。

会社の利益を資金源に従業員へお金を貸した場合、回収できなければ貴重な利益を失ったことと同じです。

大企業のなかには社内融資の上限額を数百万円以上に設定しているところもありますが、貸し倒れの可能性がある点に注意が必要です。

社内融資を導入するなら貸し倒れの心配がない「前給」がおすすめ

「社内融資の導入を検討したいけれど、貸し倒れが心配……」と感じている人も多いのではないでしょうか。

確かに、通常の社内融資は貸し倒れの可能性を秘めています。

しかし、なかには貸し倒れの心配がいらない社内融資の形もあります。

例えば、きらぼしテックが提供する「前給」は、従業員が働いた範囲内で必要なときに社内融資を受けられる福利厚生制度です。

▼「前給」の概要

・従業員は好きなタイミングで社内融資を申請できる

・契約内容次第では即日振込も可能

「前給」は、2005年にビジネスモデル特許を取得し、パイオニア的存在として飲食業や人材サービス業をはじめとする各業界の大手企業に採用されてきました。

働いた分を給料日前に受け取れる安心感から「従業員の定着率アップ」や「求人応募数増加」も期待できるため、人材確保を強化したい企業にもおすすめです。

従業員への福利厚生制度として「前給」を活用してみたい人は、以下から気軽にお問い合わせください!

\ 採用強化に効果的/

社内融資に関してよくある2つの質問と回答

社内融資に関してよくある質問は、以下の2つです。

1. 社内融資・給与前払い・前借りは何がちがう?

2. 社内融資を返済しないまま行方不明になったらどうすべき?

それでは、ひとつずつ回答します。

【質問1】社内融資と前借り・給与前払いは何がちがう?

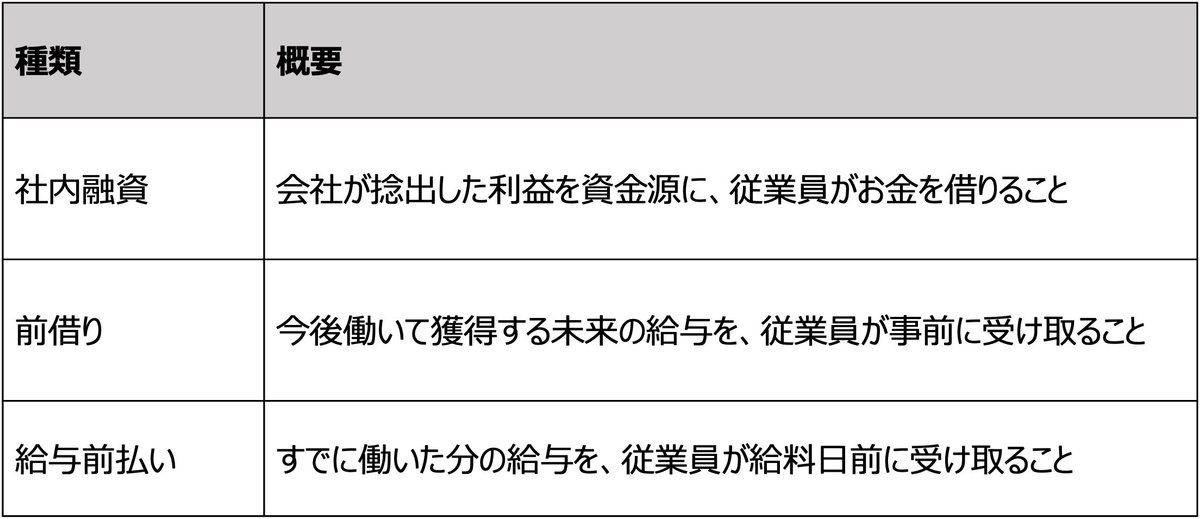

社内融資と前借り・給与前払いの違いを下記の表にまとめました。

3つの違いで企業が理解しておくべきなのは、貸し倒れの可能性についてです。

会社の利益を資金源とする「社内融資」と働く前(労働実績がない状態)に貸し付ける「前借り」は、いずれも貸し倒れの発生に気を付けなければなりません。

一方で、労働実績が確定しているものに対して支払う「給与前払い」は、貸し倒れの心配がない制度です。

給与前払いは「従業員の給与」が元手になるため、企業が資金提供しやすい制度といえます。

下記記事では、給与前払い制度の概要や企業が導入するメリットなどを解説していますので、関心のある方はご参照ください。

また、前借りの概要や導入時に意識すべき法律などは次の記事で解説していますので、チェックしてみてください。

【質問2】社内融資を返済しないまま行方不明になったらどうすべき?

「社内融資を返済しないまま行方不明になった場合」にとるべき対応は、社内でどのような貸付規程を設けているかによってさまざまです。

一例としては、下記のようなものが挙げられます。

・身元保証人から回収する

・社内貸付規程に定めがあれば、退職金から控除する

・差し押さえ、訴訟などの法的手続きをとる

例えば、融資の際に身元保証人を付けているのであれば、身元保証人から回収するのが良い方法です。

ただし、身元保証人と社内融資の保証人という2人の存在がある場合、両者の間で求償関係が生じるため注意が必要です。

また、退職金から控除するには「普通解雇」であることが必要で、「懲戒解雇」では融資を回収できなくなる恐れがあります。

さらに、差し押さえや訴訟などの法的手続きをとる場合、時間と労力の消耗が大きく最終的な手段と言えるかもしれません。

社内融資を導入する際は、返済できなくなる従業員が発生することを考慮し、社内貸付規程をしっかり用意しておくことが大切です。

社内融資を導入して従業員の満足度を高めよう

今回は、社内融資について解説しました。ここで、これまでにお伝えした内容をまとめます。

・社内融資とは、従業員が会社からお金を借りられる制度のこと

・社内融資を導入することで「従業員満足度が向上する」「採用希望者が増える」などの効果を期待できる

・社内融資を導入する際は、貸し倒れが発生しない仕組みを作ることがおすすめ

従業員からのニーズも高い社内融資は、福利厚生の充実を目的に多くの企業で導入されています。

ただし、社内融資の導入で企業が懸念すべき点は「貸し倒れの可能性があること」です。

したがって、社内貸付規程を設けたり貸し倒れの心配がない仕組みを導入したりして、事前に対策を練るのがおすすめです。

なお、きらぼしテックでは、福利厚生制度を充実させたい企業向けに「前給」を提供しています。

「前給」は、従業員が働いた範囲内で必要なときに社内融資を受けられる福利厚生制度です。

利用方法も簡単で、従業員が「スマホ」または「PC」で申し込むと即日振込も可能です。

社内融資の導入時に貸し倒れの心配がない仕組みを構築したい人は、以下から気軽にお問い合わせください!

\ アルバイトや従業員の定着率がアップ!/